Jak investovat, když jsou vaše investiční plány krátkodobé až střednědobé? Nebo když se blíží splnění cílů dlouhodobých a potřebujete dynamickou investiční strategii již zkonzervativnit? Možnosti probereme v tomto článku zaměřeném na defenzivní strategie.

Konzervativní investice jsou vhodnější na krátkodobější cíle, nemají sice potenciál dlouhodobých vysokých výnosů, ale obsahují větší míru jistoty, že cíle dosáhneme i v případech kdy se na trzích nemusí dařit.

Úvod

Než se pustíme do tématu defenzivních strategií, porovnejme si je s těmi dynamickými, které jsou vhodné až s delším časovým horizontem. Za minimální dobu dynamické strategie považujeme 5, ideálně spíše 8 nebo 10 let, případně je držíme napořád jako mezigenerační uchovatel bohatství.

Dynamické strategie by měly být převážně tvořeny akciemi, ale mohou v menší míře obsahovat i různé alternativní investice. Fondy pro kvalifikované investory, nemovitosti, zlato nebo třeba bitcoin. O akciových strategiích Diverzo jsme se detailně rozepsali v článku Analýza akciové strategie.

Základní přehled defenzivních strategií

Zdroj: vlastní zpracování

Předpoklady konzervativního investora

Než si jednotlivé strategie dopodrobna představíme, nejprve se podíváme na kritéria, podle kterých vhodnou strategii hledat. Výběru konkrétních investičních nástrojů a aplikaci získaných vědomostí se budeme věnovat až v navazujícím článku Defenzivní investiční strategie Diverzo (připravujeme).

Riziko nesplnění cíle

Hlavní výhoda investování do dynamických strategií je jejich výkonnost, která přináší dlouhodobě vyšší výnosy. Jejich nevýhoda je ale vysoká volatilita, nebo-li kolísavost investice. Například u akcií se tak může stát, že v roce, ve kterém budeme peníze potřebovat, zrovna akcie klesnou a vy nebudete mít dostatek peněz, které jste plánovali. Tím dochází k nemožnosti splnit si cíl, který buď musíte odložit nebo ho již nemůžete realizovat.

Na kratší horizont je vhodné investovat do aktiv, které nemají vysokou kolísavost. U defenzivních investic existuje větší jistota, že na konci plánované doby budeme mít tolik peněz, kolik jsme předpokládali. Sice dosáhneme nižšího výnosu, ale za to s větší pravděpodobností.Dluhopisy nebo i tzv. nástroje peněžního trhu splňují kritérium nízké volatility a jsou proto na kratší až střednědobé cíle vhodnější. Pod peněžním trhem si můžete představit spořící účty nebo repo fondy, které peníze ukládají na 14 dní u ČNB a dostávají za to úrok v podobě úrokových sazeb, jaké centrální banka vyhlašuje. Běžně si takto přebytečnou likviditu ukládají u ČNB ostatní komerční banky a díky repo fondům mají tuto možnost také individuální investoři.

Kreditní riziko

Někdy se nazývá také úvěrové riziko. Jde o nejvýznamnější a často podceňované riziko především u dluhopisů, směnek a dalších dluhových cenných papírů. Kreditní riziko vyjadřuje možnost, že společnost nebo stát nesplní své finanční závazky vůči věřitelům, tedy například investorům do jejich dluhopisů.

Problém tohoto rizika spočívá v tom, že pro většinu nezkušených investorů není dobře rozpoznatelné a nekladou na něj dostatečný důraz. Někteří investoři si totiž plně neuvědomují, že nákup dluhopisu společnosti znamená půjčení peněz dané společnosti, která nemusí být schopna je zpět splatit a může zbankrotovat, čímž dochází k trvalé ztrátě investice.

Při posuzování kreditního rizika se bere v potaz celá řada faktorů, ale mezi nejdůležitější patří finanční zdraví společnosti (ziskovost, likvidita, finanční páka a peněžní toky), úroveň zadlužení, ekonomické podmínky na trhu (například výše úrokových sazeb) a externí úvěrové ratingy.

Běžní investoři zpravidla nemají znalosti ani čas na analýzu výše zmíněných faktorů, proto pro ně nebývá vhodné nakupovat jednotlivé dluhopisy. Pro většinu investorů je vhodnější využít dluhopisové podílové fondy, kde za vás zhodnocení kreditního rizika jednotlivých společností posoudí profesionálové z řad manažerů fondů. Navíc díky fondové struktuře se kreditní riziko dále snižuje diverzifikací, tedy rozdělením investice mezi více dluhopisů od různých společností a státu.

Diverzifikaci fondu si ukážeme na příkladu Conseq Invest Dluhopisový, který obsahuje 85 dluhopisových titulů od entit jako je Český stát, Česká národní banka nebo celé řady velkých a stabilních společností z ČR a vyspělé Evropy. Pro jednoduché posouzení rizikovosti dluhopisového fondu, ale i jednotlivých dluhopisů, nám může pomoci externí úvěrový rating, který vydávají nezávislé ratingové agentury. Takový rating získávají jak státy, tak společnosti. Metodiky se různí, ale nejdůležitější je rozdělení ratingu na Investiční stupeň a Spekulativní stupeň, kdy stupeň investiční je zpravidla považován za dostatečně bezpečný. Spekulativním dluhopisům se také někdy říká “prašivé” dluhopisy nebo anglicky “junk bonds”.

Úvěrové ratingy dle nejznámějších ratingových organizací

Dále je důležité zmínit, že některé dluhopisy, respektive vydávající společnosti, žádný externí rating mít nemusí. To je považováno za rizikový faktor. Zpravidla budou důvody pro absenci ratingu spočívat v kombinaci vysoké ceny za získání ratingu s předem očekávaným rizikovým ratingem ve spekulativní části. Z toho lze poznat, že rating je vhodný především pro kvalitní společnosti, silné korporace a státy.

Menší společnosti a různé účelově založené s.r.o., které vydávají dluhopisy zpravidla rating nemají, což je pro ně výhodnější a levnější než špatný rating. U takových dluhopisů by měl být investor opravdu obezřetný a naprosté většině z nich se vyhnout. Zpravidla jde o velmi rizikové dluhopisy, které jsou především nabízené retailovým investorům, jelikož fond nebo instituce, která je schopna posoudit riziko by je nekoupila.

Investice do jednotlivých korporátních dluhopisů je na první pohled bezpečná, protože nekolísá na ceně a každý rok nám přináší „jisté“ peníze. Může se ale stát, že společnost vydávající dluhopis zbankrotuje a investoři realizují trvalou ztrátu většiny z celé vložené investice.I v segmentu dluhopisů bez ratingu mohou ale existovat světlejší výjimky, které indikují o něco nižší rizikovost než většina výše zmíněných prašivých dluhopisů. Může jimi být například silná investiční skupina s dobrým jménem v pozici distributora dluhopisu, která riskuje s distribucí takového dluhopisu vlastní reputaci a přikládá svoji analýzu dluhopisu, případně i fakt, že je takový dluhopis zařazen profesionálními manažery do renomovaného dluhopisového fondu.

Z pohledu kreditního rizika preferujeme na kratším horizontu do 3 let investice do českých státních dluhopisů a na ně zaměřených fondů, které mají kreditní riziko nízké.

Na střednědobém horizontu od 3 do 8 let pak uvažujeme i fondy, které investují do dluhopisů s dobrým ratingem nebo částečně i do dluhopisů bez ratingu pokud za těmito dluhopisy stojí velká a důvěryhodná investiční skupina. Tím můžeme dosáhnout vyššího výnosu s cílem stále držet kreditní riziko co nejnižší.Posledním aspektem ve vztahu ke kreditnímu riziku jsou také podmínky za které investor toto riziko podstupuje. S rostoucím rizikem krachu společnosti by měl růst také úrok z dluhopisu, tedy odměna za podstoupené riziko. To se ale ne vždy děje u prašivých dluhopisů prodávaných běžným investorům, jelikož nedokážou výši kreditního rizika zhodnotit. Pro ně by naopak mohl vysoký výnos působit podezřele, proto často dochází k jeho snížení na úroveň kvalitnějších dluhopisů.

Ochranné mechanismy dluhopisů

Na co je důležité se při vyhledávání jednotlivých emisí zaměřit, je samotné ručení dluhopisů. Jestli jsou dluhopisy, resp. společnosti vydávající dluhopisy, zajištěné např. nemovitostí a v případě neschopnosti firmy dluhopisy splácet, mohou být prodány a peníze tak investorům vráceny i když se v podnikání nedaří.

Častým jevem je účelové založení společností bez historie a bez majetku za účelem pouze vydat dluhopisy. Na tom nemusí být nic neobvyklého, pokud má daná společnost tzv. ručitelské prohlášení mateřské společnosti, která je faktickým tvůrcem přidané hodnoty ve skupině společností. V případě problému se ručitelská společnost zaručila dluhopisy investorům splatit.

Jako investoři bychom se při analýze neměli zaměřovat pouze na společnost vydávající emisi nebo na její mateřskou společnost, ale měli bychom se dívat na hospodaření celého holdingu. To nám podá přesný a věrnější obrázek o tom, jak je daná emise riziková.

Výběr konkrétních dluhopisů je již vysoce odborná činnost, které by se měli věnovat pouze profesionální investoři, kteří vědí co dělají.

Pro běžného investora zpravidla bývá lepší najít kvalitní dluhopisový fond, který dokáže řídit riziko. Navíc fond umožňuje diverzifikovat, tedy rozložit riziko mezi více různých dluhopisů a nesázet vše na jednu kartu.U některých dluhopisových emisí vydávající společnosti uvádějí navíc tzv. kovenanty. Kovenanty zvyšují důvěryhodnost emise, jelikož se emitent zavazuje plnit podmínky nad rámec zákona. Typickým příkladem kovenantu je např. povinnost firmy dále se nezadlužovat a držet zadlužení na maximální předem stanovené úrovni. Nebo dokud nebude splacena dluhopisová emise, tak si vlastníci nemohou vyplácet dividendy a podobně.

Na kovenanty většinou dohlíží subjekt, který emisi zajišťuje a jakmile by některý z nich byl porušen, pak mohou investoři okamžitě žádat o splacení peněz z dané emise. Vždy ale záleží na konkrétních podmínkách samotné emise.

Měnové riziko

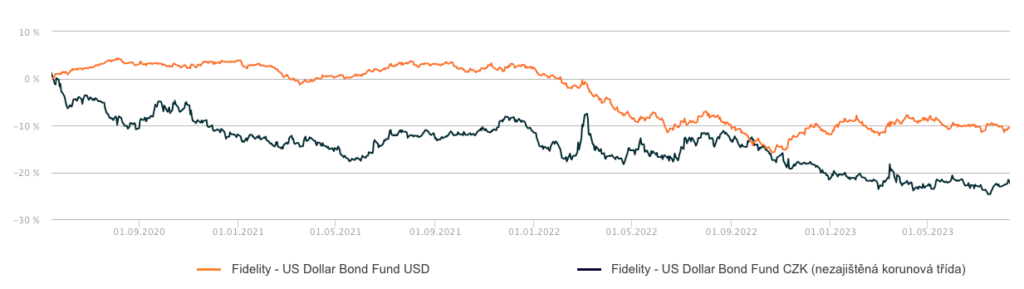

Měnové riziko podstupujeme, pokud investujeme do zahraničních aktiv. Např. při nákupu fondu zaměřeného na americké dluhopisy. Takový fond lze koupit v dolarové primární měně, nebo někdy také v nezajištěné korunové třídě, která je složením stejná, ale zobrazuje výnosy již přepočtené zpět do měny českého investora.

V praxi nám může pohyb kurzu uškodit, a to když bude česká koruna oslabovat. Tím může odmazat část nebo dokonce celý dosažený výnos fondu. Navíc je měnový výkyv další proměnná, která vstupuje do vývoje fondu a tím zbytečně zvyšuje volatilitu fondu, což můžeme vidět na přiloženém grafu.

Porovnání USD a nezajištěné CZK třídy stejného dluhopisového fondu

Na druhou stranu můžeme na kurzu někdy také vydělat. Pokud se ale spoléháme na kurzové pohyby měn, tak se již dostáváme z defenzivních strategií do strategií spekulativních. Pokoušet se vydělat na kurzovém rozdílu není součástí konzervativního investování.

Existuje i možnost, jak investovat do zahraničních aktiv bez měnového rizika. Tou je nákup zajištěné korunové třídy fondu, pokud ji fond disponuje. Ta sice měnové riziko eliminuje, jelikož je proti němu zajištěna finančními operacemi na devizovém trhu. Toto „pojištění“ ale není zadarmo a tím snižuje výnos i když k pohybům kurzů nedojde, což snižuje celkovou výkonnost, která je u defenzivních strategií už sama poměrně nízká.

Z výše popsaných důvodů preferujeme v rámci defenzivních strategií především české investice, ať už fondy na české státní dluhopisy, korporátní dluhopisy nebo investující do tzv. repo operací ČNB. Likvidita

Pro konzervativnější investice je zpravidla důležité, aby měli vysokou likviditu. To znamená, abychom v relativně krátkém čase dokázali investici proměnit zpět na peníze. V případě spořícího účtu jsou peníze téměř okamžitě na účtě, u repo fondu zhruba do týdne. Ale co dluhopisy?

Likvidita je další důvod, proč preferujeme nakupovat dluhopisy skrze podílové fondy. Pokud bychom kupovali jednotlivé emise dluhopisů, tak by mohl být problém je v krátké době prodat. Většina by nejspíše nešla prodat vůbec, anebo by byl prodej spojen s vysokou přirážkou za nízkou likviditu.

Vlastník dluhopisu totiž musí sehnat kupce, který ve stejnou dobu bude chtít jeho dluhopis koupit. Velkou výhodu tak mají emise, které jsou obchodovány na tzv. sekundárním trhu pražské burzy. Těch ale není mnoho, proto pokud se rozhodnete k nákupu jednotlivých dluhopisů, zjistěte si zda se budou na burze prodávat.

Pokud kupujeme podílové fondy, peníze jsme schopni po jejich prodeji obdržet nejpozději do 14 dnů, zpravidla do týdne a vysoká likvidita je tak oproti přímým dluhopisovým emisím zajištěna. Na druhou stranu výhoda jednotlivých emisí držených až do splatnosti může být v tom, že se jejich cena v čase nemění. Respektive pokud vzrostou úrokové sazby, pak teoreticky také cena dluhopisu klesá, ale nás to v tu chvíli příliš nezajímá, protože ho držíme až do splatnosti. V takovém případě vyděláme ročně takový výnos s jakým jsme daný dluhopis kupovali.

Fondy ale dluhopisy přeceňovat musí, protože je potřeba průběžně znát hodnotu podílového listu za kterou se do fondu nakupují a prodávají nové investice. Na průběžnou cenu podílového listu tak mají vliv i ekonomické faktory, jako například aktuální úrokové sazby, riziková přirážka a podobně.

Tato výhoda držení dluhopisů do splatnosti je ale v realitě zajímavá pouze pro investory s větším majetkem, kteří mají možnost diverzifikovat mezi více dluhopisových emisí a jsou schopni si zpracovat vlastní analýzu rizikovosti.

Durace

Kromě výše zmíněných rizik je u dluhopisů důležitá tzv. durace, která nám říká, kolik let zbývá do splatnosti daného dluhopisu. U dluhopisových fondů se používá modifikovaná durace a ta říká, jaká je průměrná doba do splatnosti dluhopisů do kterých fond investuje. To je pro investory důležité, jelikož čím je doba do splatnosti kratší, tím můžete očekávat nižší kolísání ceny dluhopisů v čase, v případě že se změní úrokové sazby vyhlášené centrální bankou.

Obecně platí, že pokud úrokové sazby rostou, cena stávajících dluhopisů klesá a opačně. A současně čím je doba do splatnosti dluhopisu delší, tím větší vliv má taková změna úrokových sazeb. Tedy větší durace se vyskytuje u dlouhodobých dluhopisů na 10 let a více, než u krátkodobých dluhopisů na 1-3 roky. A pokud dojde ke zvýšení sazeb, tak desetiletý dluhopis ztratí více na ceně než ten roční a opačně.

Z toho vyplývá, že nižší durace je považována za konzervativnější investici, která v čase méně kolísá. Krásným příkladem jsou fondy od Goldman Sachs (dříve společnost NN) zaměřené na české státní dluhopisy.

Uhodnete podle vývoje ceny, který fond investuje do dluhopisů s krátkou splatností (durací) a který do dluhopisů se splatností (durací) delší? To znamená, který fond má větší poklesy a větší růsty v důsledku změny sazeb?

Vývoj kurzu fondů Czech Crown Short Duration a Czech Crown Bond

Závěr

Pro krátkodobé až střednědobé investice jsou vhodnější konzervativnější investiční strategie, které se skládají převážně z dluhopisů nebo peněžního trhu.

Ovšem ne každý dluhopis je konzervativní investice a v rámci snížení rizika bychom se měli jednotlivým emisím korporátních dluhopisů vyhnout a investovat především do renomovaných dluhopisových fondů.

Zpravidla také preferujeme takové defenzivní fondy, které investují do českých aktiv. Tím se vyhneme měnovému riziku a nemusíme ani platit za případné zajištění zahraničních aktiv do české koruny.

Upozornění: Informace obsažené v tomto článku vychází z relevantních databází a zdrojů a jsou publikované v nejlepší víře. Přesto tyto informace uveřejňujeme bez nároku na jejich přesnost či správnost. Tyto informace nejsou individualizovaným investičním doporučením. Každé investici by mělo předcházet zhodnocení cílů, majetkových poměrů a preferencí každého investora. Historické výnosy nemůžou v žádném případě sloužit jako spolehlivý ukazatel či záruka budoucích výnosů. S investováním jsou spojena rizika a potenciální investoři svá investiční rozhodnutí činí samostatně a nesou za ně plnou odpovědnost.